2023年,全球范围的对冲基金给其投资者带来了丰厚回报。根据罗斯柴尔德家族旗下FOF机构LCH Investments于2024年1月21日公布的对冲基金排行榜数据显示,对冲基金行业存在马太效应。2023年对冲基金行业总共给投资者带来近2180亿美元净收益,其中前20家公司贡献670亿美元。同时,这些头部对冲基金的资管规模不到行业的1/5,却创造了行业近1/3的收益。此外,2023年,排行前20的对冲基金平均回报率10.5%,远超行业平均值6.4%。

LCH的董事长Rick Sopher对此评论:“这些领头羊们往往回撤控制能力较强,且善于抓住市场机遇,能长期追求超额收益。”毕竟,从数万只基金中厮杀出重围,并能长期保持在头部地位,并不是一件容易的事情。

这也恰恰是诺亚及歌斐筛选管理人和对冲基金的逻辑。2023年上架基金的实际情况也很好地论证了诺亚和歌斐的专业筛选能力,给投资人带了不错的回报。在以上2023年LCH Investments排行榜中,歌斐我们已经上架了底层为卓越的全球宏观管理人Brevan Howard和多策略管理人Point 72的基金产品。根据Eurekahedge统计的5-Year(2019-2023) Returns of Major Hedge Founds数据,我们也覆盖了其中如AQR Capital, Tiger Global, Coatue, Brevan Howard, Point 72等多家优秀管理人。此外,2023我们上架的多策略管理人Omni和Sculptor的表现也非常不错。

长期与领先的基金管理人及顶尖PE/VC机构组成的无与伦比的生态系统,使诺亚与歌斐能够通过提供独特及适当的投资机会,更好地服务于客户需求。

最早的对冲基金是怎么挣钱的?

对冲基金最早起源于20世纪50年代的美国,意为“风险对冲过的基金”。通过期货、期权等衍生品和多空交易策略来对冲风险。1949年世界上诞生了第一个有限合作制的琼斯对冲基金,随后对冲基金经历了发展与波动。

通俗地说,最早的对冲基金赚钱的方法是这样:

基金经理买了一只股票后,还会买入一个“保险”,这个“保险”叫做看跌期权。如果股票跌了,他们可以用这个“保险”以一个固定的价格把股票卖出去,这样就不怕股票跌价了。另一种方法是,基金经理看好某个行业会涨,就买一些这个行业的好股票,同时卖空一些这个行业的差股票。如果行业涨了,看多好股票的盈利将超过做空坏股票的亏损;而如果行业跌了,差股票跌得更多,卖空差股票赚的钱也会比好股票亏得多。这样,在选股正确的前提下,只要出现明显的市场趋势,基金在理论上都能实现正收益。

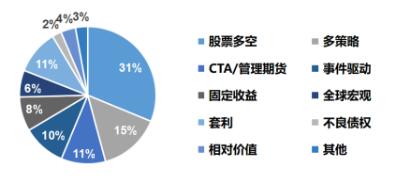

然后经过数十年的演化,对冲基金的操作已经越来越多样。就资产类别而言,从最初单一的股票发展到现在覆盖债券,商品,衍生品,外汇,实物资产以及数字资产。同时,策略分类也扩展到近十种,不仅有股票,还包括CTA、宏观、多策略、套利、事件驱动、相对价值等等。

现在投资对冲基金的效益更多的是在多元化收益来源,通过组合投资,真正实现穿越周期,带来‘全天候’的回报收益。

2022年就是一个很好的例子:在2022年股债双杀的大环境下,CTA策略(如AQR管理人所使用的策略)通过跟踪市场趋势取得了优异的成绩,同时全球宏观策略(如Brevan Howard管理人的策略)也对冲了部分尾部风险而取得的不错的收益。不过,市场上的对冲基金数量繁多。就Eurekahedge数据库中包含的对冲基金就有5万多支,其中开放募集的有3万多支,管理规模接近4万亿美金。而这数万只对冲基金里,有持续盈利能力的管理人是非常稀缺的。而优秀的投资业绩也受制于很多除投资能力之外的客观因素。这样一来,在数万只基金中筛选合适的管理人和对应的策略,需要专业的机构进行长期的跟踪和深入地研究。

去年表现卓越的对冲基金做对了什么?

在高通胀和潜在经济衰退的背景下,许多对冲基金经理通过宏观对冲策略来应对市场波动。单一的投资往往很难抵挡市场波动,这在2023年尤为明显。毋庸置疑的是,经历了2023年的全球资本市场遭遇了罕见的波动之后,2024将会是个加强全球配置、注重风险分散的重要时刻。

桥水基金创始人达利奥(Ray Dalio)也表示对当前的资产市场表现仍然不看好,认为“我们正处于一个大多数资产价格下降的时期。你能做的最重要的事情,是保持良好的平衡投资组合,投资者应该专注于多元化,而不是试图择时。”

“对冲基金”和“对冲策略”已然成为全球高净值投资者资产配置日益重视的组合部分,而随着中国资本市场的不断开放和成熟,从全球配置角度为投资者配置“对冲基金”和“对冲策略”也有了更多的选择,这一策略严谨的基本面考察、合理的风险布局,以及对于绝对回报的追求,让其成为中国投资者面对全球市场的新选择。

对冲策略的成功关键在于它们能够适应市场的变化,利用市场波动来获取收益,同时通过多元化和风险管理来保护投资组合。着眼全球,把具有性价比的国家和产品组合起来,这个“送分题”适用于所有的周期。

2023年诺亚CIO办公室下半年投资展望报告建议,针对增长配置解决方案,应充分运用“反脆弱”配置策略,以另类投资和对冲基金为核心,帮助财富管理者构建收益来源多样且低相关的投资组合。对冲基金主要以多策略、趋势跟踪、多空等策略降低宏观风险冲击,为投资提供了很好的配置建议。

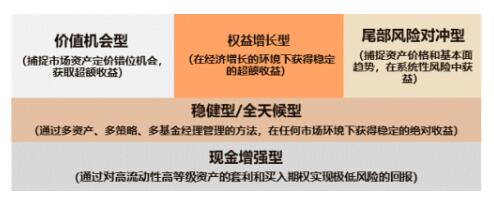

在上述总策略指引下,顺应高净值客户全球化配置分散风险的迫切需求,我们也秉持“为客户提供多资产多策略的多元化产品,追求稳健绝对收益”的投资理念,推出了全面覆盖风险收益图谱的全产品线和聚焦全球头部管理人和旗舰策略,适合目前市场和环境的主打产品,并通过五大方阵来帮助客户进行保值增值的资产组合配置。

当下对冲策略为什么越来越重要?

当前,“对冲基金”和“对冲策略”对于全球高净值投资者资产配置的重要愈发凸显,主要是因为它能够帮助投资者在不确定的市场环境中保护投资组合并达到降低风险的目的。

这也是为什么我们要向投资人提供我们的对冲基金组合方案——不能仅关注单一产品的收益,而应该挑选多只收益来源不同的对冲基金来构建投资组合,以实现在投资人所能承受的风险下最大的投资回报。

总体来说,对冲基金和对冲策略对于高净值投资者(HNWI)的资产配置具有以下重要意义:

1. 风险管理:对冲基金的核心目标之一是通过对冲市场风险,保护投资组合免受不利市场波动的影响。对于高净值投资者来说,这意味着他们的财富可以在市场下跌时保持相对稳定,从而实现资产保值。

2. 多样化投资:对冲基金通常投资于多种资产类别,包括股票、债券、商品、衍生品等,这有助于投资者实现投资组合的多样化。多样化可以降低整体投资风险,因为不同资产之间的相关性较低,一个资产的下跌可能被另一个资产的上涨所抵消。

3. 绝对收益追求:许多对冲基金追求的是绝对收益,即无论市场环境如何,都力求实现正收益。这对于寻求稳定回报的高净值投资者来说非常有吸引力,尤其是在低利率环境下,传统的固定收益投资回报率较低。

4. 专业管理:对冲基金由专业的基金经理管理,他们通常具有深厚的市场知识和丰富的投资经验。这些专业人士能够利用复杂的分析工具和策略来寻找投资机会,为投资者创造超额收益。

5. 市场洞察力:对冲基金通常能够提供对市场趋势和宏观经济因素的深入洞察。高净值投资者可以通过对冲基金获得这些洞察,帮助他们更好地理解市场动态,做出更明智的投资决策。

6. 流动性管理:虽然对冲基金可能存在一定的锁定期,但它们通常能提供月度或季度的流动性。这意味着投资者在需要时可以更容易地赎回部分或全部投资。

7. 定制化服务:对冲基金可以为高净值投资者提供定制化的服务,包括根据投资者的风险承受能力、投资目标和时间框架来设计投资策略。

总之,对冲基金和对冲策略为全球高净值投资者提供了一种有效的资产配置工具,在追求收益的同时有效管理风险,实现财富的长期增长和保值,这对于寻求长期投资目标的投资者来说至关重要。

当然,投资者在选择对冲基金时应仔细评估基金的历史表现、管理团队、费用结构以及投资策略,确保其符合自己的投资目标和风险偏好。在市场波动维持高位的情况下,风险对冲和组合配置是未来投资人需要关注的长期议题。